出品/联商网零售研究中心

撰文/陈宁辉

走过了魔幻的2020年,商业地产迈入新希望的2021。

回望过去一年,从年初的被迫停摆到“迎春复苏”,再到下半年的“积极回暖”,商业地产人乘风破浪,再次印证了实体商业的韧劲。而在新开商业项目的供应市场,实实在在的体现了“艰难2020”。

据联商网零售研究中心统计,2020年全国新开业的商业项目数量374个(不含专业市场、家居商场、酒店及写字楼、纯商业街区,商业建筑面积≥2万方),同比下跌28%。新增商业建筑面积3276.32万方,同比去年减量1116.27万方;平均单体建筑面积8.76万方。剔除35个存量改造物业外,全年全新入市的商业项目仅339个。

总体情况分析

一、近三年开业量新低

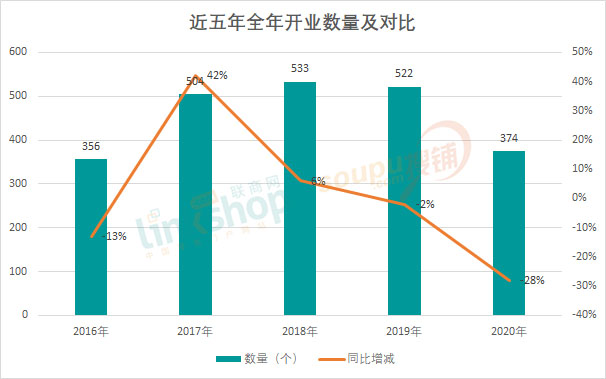

从联商网零售研究中心统计的近五年(2016年至2020年)全年开业的商业项目情况上看,无论是开业数量还是体量上,2020年均创下了近三年的新低。

具体数据上看,2020年同比下滑28%,是近五年下跌幅度最大的,从开业数量上也仅比2016年多18个,与2017年至2019年三年全部500个以上开业量相比,差距明显。近五年中,2018年迎来了开业的相对峰值至533个。

导致2020年新开物业大跌的最大因素即受疫情影响严重,按照2020年年初统计的全年计划开业商业项目数据,近900个商业项目将开业,但实际开业率仅四成,也是近年来比较少见的现象,以往基本维持了五成的开业率。当然也不排除日渐饱和的供应市场大背景下,新供应物业谨慎投放的整体市场行情。

二、华东领跑,江苏、广东、浙江“三足鼎立”

从区域上看,经济发达、消费力大的华东地区一如既往的强势,全年以156个开业量领跑七大区域,占比高达约42%,在全国开业量缩减情况下,华东相比去年的247个开业量也稍有逊色。

华南不出意外地以62个开业量紧随华东其后,与以56个开业量的西南占据三甲之位。华中、华北、西北和东北分别开出48个、26个、17个和9个。

具体到各个省市(包括北京、上海、天津、重庆四大直辖市)上看,江苏和广东两大经济强省延续了去年的强势表现,分别以55个和53个开业量占据头两名,浙江虽稍有逊色但也以32个开业量居第三,前三强的格局基本与近几年一致。同样表现不错的还有四川和湖南,开业量均超过了20个。其他开业量在10个以上的还有山东、上海、福建、安徽、江西、湖北、河南、贵州、云南。

三、新一线城市持续活跃

从城市分布情况上看,与2019年一致,2020年依旧是“新一线活跃、下沉市场崛起”的格局,尤其是以新一线活跃度最高现象最明显。

以开业数量≥8个作为标准,统计了全年城市活跃TOP10榜。单个城市上看:成都最为活跃,开业17个问鼎全国开业购物中心数量之冠;上海开业15个位列第二、深圳以13个列第三。杭州、广州、南京、佛山、重庆、长沙、郑州均入榜。其他如武汉、北京、西安、苏州、昆明、贵阳、宁波等城市的开业数量也达到了6个以上。

整体上看,相对一线城市相对饱和与同质化问题,以及三四线城市消费层级相对有限的情况相比,新一线城市近年来经济增速快、人口迁入大、交通更加完善,营商环境优越,活跃程度高。一方面,从TOP10榜看出,10个上榜的城市中,除上海和深圳外,其余均为新一线城市,占比80 %。

另一方面,根据《第一财经周刊》发布的2020年中国城市分级排名榜单(不包含港澳台)进行统计后发现:

15个新一线城市开业总数量高达110个,占总开业数量比约29%,比2019年高出1个百分点;

四大一线城市北上广深均有项目开业,为45个,占总开业数量比约12%,同比下滑6%;

30个二线城市除哈尔滨、台州外均有商业项目开业,数量85个,占总开业数量比约23%,与2019年一致;

三线及以下城市开业大型商业项目134家,占总开业数量比约36%,同比2019年上涨5%。

四、5-10万方规模为主流

从商业规模的分布情况上看,规模在5至10万方(含5万方,不含10万方)数量最多,占比约35%;10至15万方(含10万方,不含15万方)占比约28%;2至5万方(含2万方,不含5万方)占比约25%; 15万方以上(含15万方)占比约12%。

从体量规模分布情况上看,5-10万方的一站式商业中心是目前常见的模式,这些项目融合了购物、吃喝玩乐等基本购物和消费需求,也引入了剧院、娱乐会所、电影院、动物馆等体验性业态,又有足够的空间可供活动营销,往往受到很多开发商青睐。

同时,当下拿地成本越来越高,加上社区商业模式的流行,5万方以下的小体量商业逐渐增多,尤其是一线城市、新一线城市和省会城市的市中心地区,地越来越少,地价越来越高,而那些小而美的社区邻里型购物中心由于靠近社区居民密度,有黏性高优势,且无需高额营销费用,也被广泛看好。

五、一季度惨淡

从开业时间上看,整体数据分析后得知,几个重要的时间节点依旧是开业高峰期,典型的是年底12月、“金九银十”都是集中放量的时期,很大原因是这几个时间点是重要节假日期,如国庆、元旦。

具体来看,12月最多,达到一年峰值为119个,这比去年还多;整个一季度都比较惨淡,仅4个项目开业,主要受疫情影响,实体商业停摆,为了防疫要求,减少人流聚集,几乎没有项目选择开业,同样的情况还有4月份。进入5月开始,全国大环境向好,商业也逐渐开始放量。全年除了12月,9月是开业量最多的月份,有69个,主要得益于国庆黄金周的助力。

通过从区域及省市分布、企业、体量、开业时间等基本面角度分析2020年供应市场的开业情况后发现,虽然全年开业数量锐减,但仍然有不少亮点,且能管中窥豹,从中总结行业的发展趋势及背后逻辑。

行业现象及未来方向研究

一、头部企业“强者恒强”

强者恒强,越战越勇。虽然新开商业项目数量较2019年大幅度减少,但头部全国性开发企业并没有停下脚步,甚至还在不断加大市场供应。尤其是在今年疫情影响下,真正考验企业的抗风险能力和全面性综合力,头部企业的行业领先地位愈发凸显。

从2020年新开商业项目的企业供应量情况上看,企业贡献量前列的均为全国性连锁开发企业。在开业量≥2个的前35家企业中,就合力贡献了205个商业项目,占总开业数量比54%。可见,团队、经验、资金力都比较雄厚的全国性开发企业将越战越勇,未来购物中心还将是它们的天下。

万达依旧保持了每年40座左右的开业速度,2020年开出了45个万达广场,甚至比2019年还多。45个新开项目中,轻资产32个,在完成2020年的开业目标后,全国已开业万达广场数量已经达到368个。同时在2020年万达实现了两个“零”的突破,即深圳首座万达广场的开业和西藏首座万达广场的开业,前者标志着万达完成了对全国四个一线城市的布局,后者标志着万达完成了对全国内陆31个省区市的全面布局。

新城控股以全年33个开业量紧随万达之后,其打造的“吾悦广场”是企业旗舰商业产品,2020年吾悦广场开业32个。在完成了全年的33个商业项目的开业目标后,新城控股也实现了全国在营商业项目100个的“百店时代”。值得一提的是,2020年新城控股的首个项目西安沣西吾悦广场于9月3日开业,仅在3个多月的时间完成了33个项目的开业,体现了公司强大的招商及运营能力。

龙湖商业2020年也保持了高频开业速度,从龙湖南京龙湾天街开始到龙湖重庆礼嘉天街,10个项目的开业也仅用了半年