百度创始人李彦宏在2021年百度回港二次上市现场称:“回港上市是‘二次创业’。”

如今,随着国际环境变化,一批批中概股进入SEC“预摘牌”名单,回港上市成为不少中概股的选择。

根据美国SEC官网显示,该机构5月4日再将包括京东、华住集团、蔚来、中国南方航空等在内的88家中概股加入“预摘牌”名单,使得名单上的中概股数量上升至105家。

与此同时,于4月21日被列入《外国公司问责法案》的认定名单,贝壳控股有限公司做出了快速的回应。贝壳在5月5日发布公告称,将以介绍方式在香港联合交易所有限公司主板上市,计划5月11日挂牌交易,联席保荐人为高盛、中金公司。

对于贝壳来说,回港“二次创业”市场会买单吗?

“双重+介绍”上市

2020年8月13日,贝壳在纽交所正式挂牌上市,发行价为20美元/股,当日收报37.44美元/股,市值422.13亿美元。

上市一年多的时间,如今贝壳股价为13.23美元,在美股的一些波动除了会受业绩的影响,外部因素也影响较大。

此次回港上市,贝壳此次回港采用的是“双重主要上市+介绍上市”方式。

双重主要上市指公司已在另一证券交易所上市的情况下,在香港市场按照当地市场规则上市,两个资本市场均为主要上市地,即使在一个交易所摘牌,也不影响企业在另一交易所的上市地位。

贝壳选择“双重上市”,除了近期受到“预摘牌名单”影响之外,也许还有两点:一是港交所“二次上市”需满足上市满2年的基本条件,贝壳不符合该条件,或许只能“双重上市”;二是“双重上市”可进入港股通,获得南下资金的支持。比如之前百济神州、小鹏汽车、理想汽车三家企业都通过这一方式被纳入港股通。

而“介绍上市”是不发行新股,只是企业股东将本身的旧股申请挂牌买卖的上市方式。此前,蔚来汽车就是以该方式回港二次上市。

据香颂资本执行董事沈萌介绍:“介绍上市后,美国市场交易的部分股票将被转移至香港市场交易,未来也会有更多在美股交易的股票可以转到香港市场买卖,由于两地市场之间不存在股票差异,因此两地的股票价格会保持基本一致。”

虽然不发行新股,但是上市后再融资不会受影响。

贝壳在香港上市后,更容易得到内地投资者的支持。另外,现金流较为充裕或许也是贝壳有底气介绍上市的原因:据年报披露,截至2021年底,贝壳拥有现金及现金等价物、限制性现金和短期投资总计561亿元。

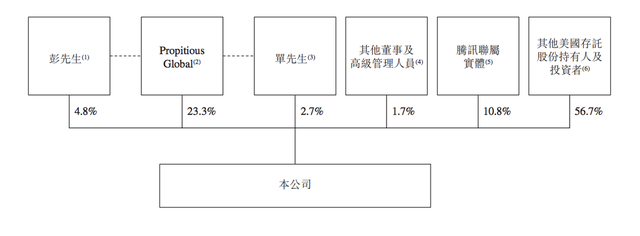

此外,根据贝壳披露的股权架构,介绍上市完成后,贝壳董事长兼CEO彭永东持股占比4.8%,联合创始人兼执行董事单一刚持股2.7%。Propitious Global Holdings Limited持股比例为23.3%,其受益人为贝壳创始人及永远的荣誉董事长左晖的直系亲属。

值得一提的是,腾讯持有贝壳10.8%的股份。

知道了贝壳为何回港上市,再看看这个房地产服务业最大的线上平台上市两年后近况如何。

增收不增利的局面短期持续

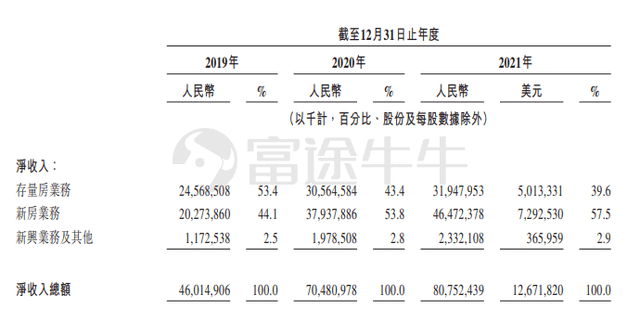

根据贝壳披露的财报,2019年到2021年,贝壳营收分别为460.15亿元、704.81亿元以及807.52亿元,连续三年正增长。

尽管营收实现正增长,但很尴尬的是,贝壳面临增收不增利的情况。2019年至2021年,贝壳分别亏损21.8亿、盈利27.78亿以及亏损5.25亿元,其中,2020年因疫情,该公司获得政府补助9.17亿元。也就是说,贝壳暂时没有走上稳定的盈利道路。

从业务构成来看,贝壳21年新房业务收入占比高达57.5%(主要是向开发商收取销售佣金),存量房占比约40%(包括链家、贝壳经纪业务及增值服务),新业务及其他占比只有2.9%。

来源:富途牛牛

收入模式主要依靠房屋交易,这就导致了贝壳营业成本中,外部分佣和内部分佣及薪酬占到了收入的70%以上,导致毛利较低,且持续减少。

财报显示,贝壳找房的毛利润从2020年的169亿元下降至2021年的158亿元,同比下降6.2%;2021年的毛利率为19.6%,而2020年为23.9%。

此前,贝壳董事长兼CEO彭永东也在2022年业绩电话会上表示:“2021年是贝壳空前艰难的一年。”2021年下半年,贝壳交易额持续下滑:第三季度同比下滑20.9%,第四季度同比下滑34.6%。

收入来源集中于房屋交易,贝壳业绩与房地产市场同频共振,这或许也不难理解其核心数据表现不尽如人意的原因。2022年,贝壳如何穿越周期迷雾?

贝壳问路供给端能否破局?

4月29日召开的中共中央政治局会议提出,要坚持房子是用来住的、不是用来炒的定位,支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,优化商品房预售资金监管,促进房地产市场平稳健康发展。

中国居住市场受到住房需求的推动,整体规模不断扩大。

根据灼识咨询报告,按总交易额计算,中国居住市场规模在2021年达到39.6万亿元,按消费规模计算,是全球最大的市场。

与此同时,2021年,贝壳平台完成了超过450万笔房产交易,合计总交易额达到38535亿元。根据灼识咨询报告,按总交易额计算,贝壳是中国最大的房产交易和服务平台。

然而,尽管体量庞大,贝壳仍然面临来自行业的限制:首先是国内居住行业数字化程度不高,房屋交易效率低下。从国家统计局公布的数据来看,全国商品房销售额达181930亿元。作为国内最大线上房产交易平台,贝壳的市占率仅达21%。

行业数字化程度决定了贝壳主营业务的天花板,大部分卖房人当下仍然倾向于委托多家中介门店;买房人也更习惯委托线下门店,联系经纪人看房。

不仅如此,2022年以来全国房地产市场不景气局面有待扭转。

根据克而瑞地产研究中心报告,随着市场进入盘整期,“去化”回款受阻,叠加融资端管控收紧、债务偿还压力激增,房企的“后遗症”“并发症”爆发出来。

房企的流动性修复也更加被动,一旦有债务违约现象,就会导致外部融资环境继续恶劣,无法进一步融资。目前,房企的流动性危机仍在持续,未来仍有可能会曝出更多的债务违约事件。

也就是说,国内地产市场还要继续经历一段阵痛期。贝壳的主营业务二手房交易也大概率受整体市场不景气的影响,营收增长跟盈利能力改善都会面临较大考验。

另外,IPG中国首席经济学家柏文喜指出,贝壳在2017至2019年三年间连续亏损但仍选择继续扩张,到2020年实现盈利,这是企业成长过程中规模效应和平台效应平衡的体现。

2021年以来,市场环境变化,贝壳的扩张并未带来成交量和成交规模的上升。这也意味着,贝壳打出的“扩张战略”成效有点受影响。

面对这一情况,贝壳给出的答案是:尝试拓展业务范围,发力租赁、家装、家居等领域业务。

在2021年年报中,贝壳提出了“一体两翼”战略,“一体”即二手房和新房交易服务赛道,“两翼”分别为整装大家居事业群与普惠居住事业群(房屋租赁)。这表明贝壳未来要向家居和租赁业务,大量投入发展。

具体来说,2月,贝壳与乐湾公寓合作签约,由贝壳租房投资共建的首个青年公寓项目在上海徐汇正式落地。这是贝壳第一次下场参与实体公寓的建设运营。

可以预见,未来贝壳不会再局限于做一个房屋交易与租赁的平台,而将参与房源供给端业务,这或许能成为贝壳营收的新增长点。

此外,国内住房需求依然旺盛,每年城镇新增就业人口1100万以上,带来大量新增住房需求。随着10万亿级房地产行业深度调整,告别高负债、高杠杆、高周转,市场环境会逐渐改善。作为行业龙头,贝壳的长期增长潜力仍有挖掘空间。

结语

贝壳以“双重主要上市+介绍上市”形式回港,既有出于规避风险的考虑,也是希望为投资者提供更多投资渠道,得到来自内地资金的支持。

港股研究社认为,当下投资者仍然需要保持耐心观望贝壳上市后表现。目前来看,国内房地产市场仍然处于景气低谷期,有必