近日,产业数字化研究与咨询机构爱分析基于对国内商业银行和数字化厂商的调研,定义了16个银行业数字化场景,涵盖零售、小微、对公等各条业务线,以及营销与风控、信息安全、信息科技等诸多内部管理环节,同时遴选出在这些数字化场景中具备成熟解决方案和落地能力的厂商,容联凭借在银行业优秀的AICC(智能云联络中心)解决方案,实力上榜。

报告指出,作为智能通讯云服务商,容联持续推动通讯+AI在金融业的客服、营销等场景的融合创新,尤其在银行零售业务的营销(涵盖银行信用卡中心、消费金融部门、网络金融部门、个人金融部门)、联络中心智能化改造等方面拥有成熟的案例实践和较强的技术优势。

银行业转型重点:增强场景获客能力,重视精细化用户运营

进入2020年,受新冠疫情影响,银行不良贷款率有所上升,一季度末全国银行业不良贷款率上升0.06%,达到2.04%。业绩增长承压,同时内部运营成本升高,净利润增速下滑。

对全国性银行来说,面向存量用户的数字化运营能力的重要性凸显。国有银行、股份制银行等全国性银行的零售客户基数大,但客户粘性有待提升。

因此,增强场景获客能力、重视存量用户的价值挖掘,实现精细化用户运营,将成为业绩增长的重要手段,也是银行业下一步数字化建设的重点。

“服务+营销+决策”三位一体的智慧中枢

银行信用卡中心、消费金融部门、网络金融部门、个人金融部门等零售业务的营销+运营核心需求可以概括为三点:

第一:千人千面,精准触达

用户需求日益个性化、多元化,银行需要增强用户群体的数据洞察能力,挖掘用户真实需求,并需要基于数据分析进行产品设计、渠道选择和营销策划,实现千人千面,从而精准触达用户。

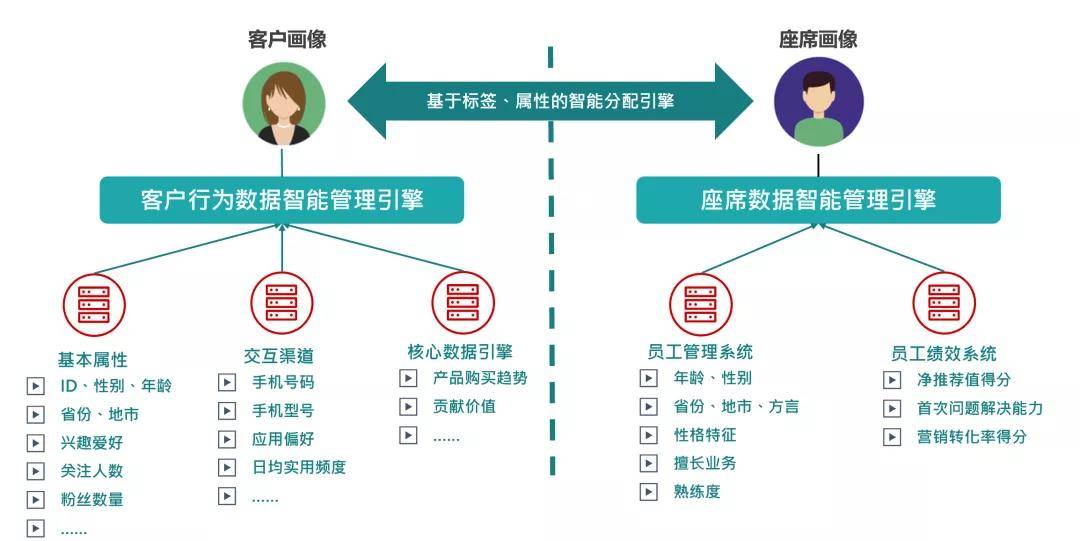

基于数据画像,容联为联络中心提供智能化的客户标签,实现高价值服务的精准匹配。

•AI+大数据 进行客户画像,实现个性化服务和精准营销

•通过客户通话等海量数据的沉淀和分析,得出不同客户的群体属性

•帮助企业不断挖掘客户的潜在需求,不断创造服务之外的增值价值

第二:增强场景获客能力,提升电销、催收效率

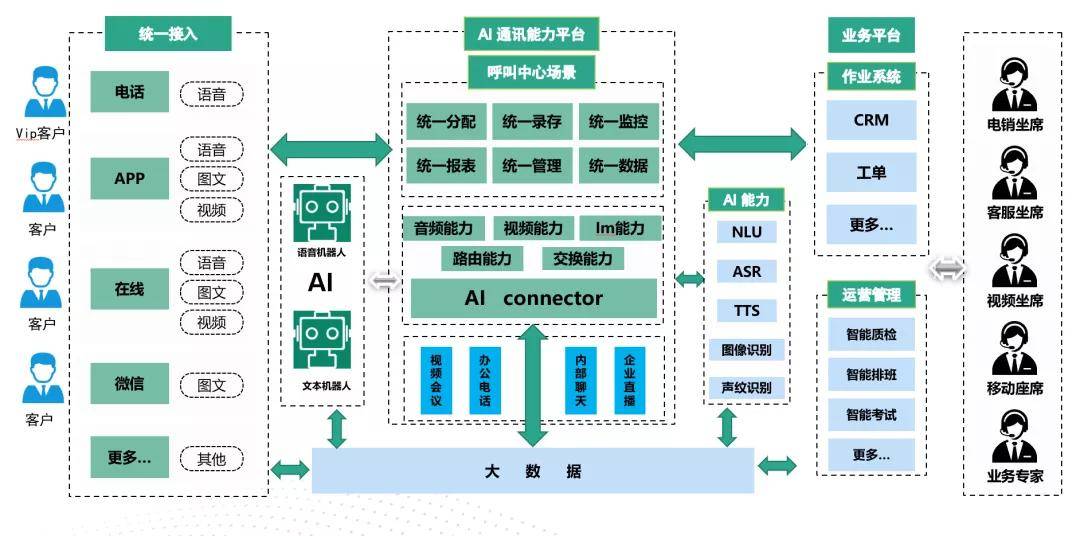

容联统一电话、网页、APP、邮件、微信、短信等多渠道 ALL IN ONE(全渠道客服 + 智能会话机器人 + 智能外呼机器人 + 智能语音客服+智能分析报表)一站式服务,快速搭建服务平台响应用户咨询 ,在电销获客和催收场景,通过全生命周期的多种外呼方式,包括全球领先的预览式外呼、预测式外呼等,保持极高坐席通话效率,坐席效率提升300%~400%。

第三:需要建设针对营销结果的闭环反馈,从而发现问题所在

从全渠道媒体接入、强大的工单系统到质检与统计,容联AICC能够通过标准化数据产品、AI应用及端到端的营销解决方案,提升客户服务体验,提升客户管理效率,提升企业内部协作效率,全局掌控营销与客服闭环,帮助银行实现面向多场景的客户洞察、用户触达与转化,实现精细化用户运营,提升获客效率和用户粘性,实现业绩增长。

容联将持续以客户为中心,推陈出新,用技术赋能银行业,让产业发展更智能。