2022年是全球IC产业进入下行周期一年,这一现象也成为产业界年终盘点的重点观察对象,各类数据也是展望2023年能否再进行新一轮周期性缓慢爬坡的基准。

将时间拉回到2022年年初,就明白各大分析机构Q1对全年IC产业的增长率都有一种虚妄的乐观,从7%-8%左右一直不断调低,虽然最终按照Gartner的统计,2022年的全球IC产业增长突破6000亿美元大关,但仅同比增1.1%,近乎于持平。

然而,在全球各家芯片大厂放缓投资扩产步伐,以及冻结招聘、裁员和在极限施压之下调整库存的大背景下,悲观预期弥漫2023年全年,整体性的负增长好像已经无可避免。

受消费类电子需求拉动不振的影响,2022年下半年以来,DRAM和NAND闪存供过于求,成为IC各类别中跌幅最大的品类,可以说,这一次存储大厂作为产业周期性风向指示器的作用再一次显现。另外,强力依赖智能手机和PC的企业最能感受到寒气,除去英特尔、英伟达市值大跌,扩张力度严重收缩之外,如主打DDIC的联咏营收接近腰斩四分之一也并不那么意外,毕竟智能手机是全球OLED DDIC最大的终端应用市场,在该企业汽车芯片领域的部署还未见显著成效之前,联咏这类企业几乎只能完全和消费类电子共荣枯。

寒气渐渐地吹了过来……

不过,萧杀之气暂时并未吹遍产业的各个主要赛道。Gartner数据显示,由于较高的平均售价和强劲的需求,模拟和分立器件在2022年是增长最快的产品类别,分别同比增19.0%和15.0%。

主要受到汽车和工业终端市场的需求推动,这个增长率是平均的非内存芯片增长率的三倍左右。整体来看,ADI、安森美和意法半导体等在2022年景气度依然比较高。

以模拟大厂ADI为例,在全球产业普遍遭遇下行周期的2022年,居然是该企业历史上最盈利的一年,Q4净利润超过9亿美元,而且在一周前,ADI表示正斥资10亿美元对俄勒冈州比弗顿附近的半导体工厂进行升级,并力图使产能翻倍。从中可以看到,模拟集成电路大厂靠着工业和汽车芯片的大树,一定程度上避免了消费电子终端市场需求疲弱的冲击。

资本市场不可能没有觉察到这种现象。瑞士信贷集团对此已经发问:到底是这个模拟IC板块正在安然渡过全球半导体产业的下行周期,还是负面的传导效应还未真正来到?该公司分析师在给客户的一份报告中写道:“实际上每次全球IC的萧条期都包含了模拟芯片这一大类,这一次也不例外,所以我认为,答案是后者。”

这一判断可以从ADI Q4的财报中得到印证,毕竟,德州仪器和ADI联手能占到全球模拟IC 30%的销售份额(后者大约占11.3%),所以这些企业的市场状况可以做到一定程度上较为过硬的案例分析和产业切片观察。

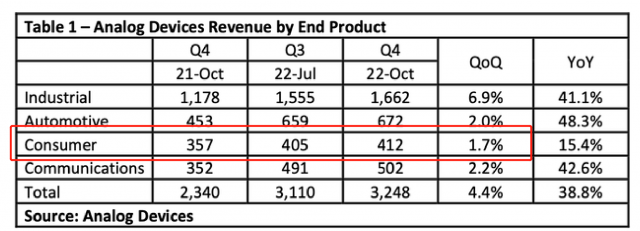

从ADI财报上看(如上图),很明显,消费者业务在Q4无论同比还是环比,都出现剧烈的下降势头,对2023财年Q1的展望,企业CEO认为消费者业务将有两位数百分比的下降,而且德州仪器也遭遇着同样的问题。

模拟芯片的免疫机制与护城河效应

客观地讲,模拟芯片在这6000亿美元的大市场中并不占大头,爱集微副总裁、咨询业务总经理在点评《欧洲芯片法案》时曾说,现在的全球芯片市场,按产品类别分,CPU/GPU处理器占到大约15%-20%,存储芯片占到30%(销售额)。

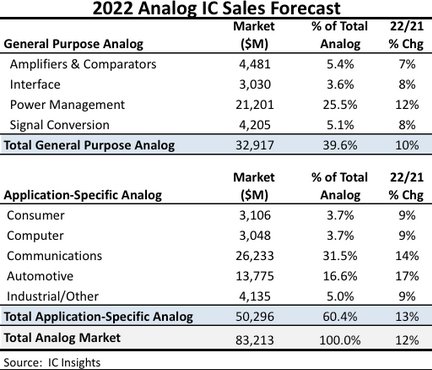

去年年初,知名半导体数据分析机构IC insights曾经估计过全年模拟芯片的增长趋势(如上图),认为在2021年同比飙升30%的基础上增长12%,达到832亿美元左右,按照这一数据模型,这一大类的销售额只占到IC总市场的14%。其中,电源管理、信号链和车规级芯片是模拟大类三大板块,总的来讲占到这一大类的四分之三。

以电源管理PMIC为例可窥一斑。德州仪器位于犹他州李海的12英寸晶圆厂LFAB在收购一年后投产,同时,在2021年向美光买下位于犹他州LeHi的12寸晶圆厂(现改名为LFAB)的产能也将首次计算入2023财年,这两座晶圆厂的扩产都和PMIC市场的相对繁荣紧密相关。对此,集邦咨询已经做出预计,今年上半年全球PMIC产能将同比增长4.7%,也这是IC insights在被TecHinsight收购前非常重要的一次判断,即模拟IC赛道能在产业周期下行构筑成一条较深的护城河。

然而,各大半导体分析机构在做2023年展望时,即便有这条护城河保护的模拟IC,最乐观的预期也仅与2022年持平或者涨幅在1%以下。

基本原因可以概括为两条。

首先,知名分析机构高级分析师告诉集微网,2023年上半年是消费类芯片交付时间与库存继续传导的过渡阶段,PC与智能手机的全球需求萎靡不振的局面,最终也会反映到模拟芯片的出货上,只不过在2022年下半年,这一现象被首当其冲的智能手机AP、面板等更容易引发业界讨论的领域,某种程度上掩盖了2023年PMIC等ASP会出现明显下降的趋势,导致ASP下降的主要原因,就是供过于求。另外,原材料、劳动力和物流成本上升也是个不容忽视的因素。

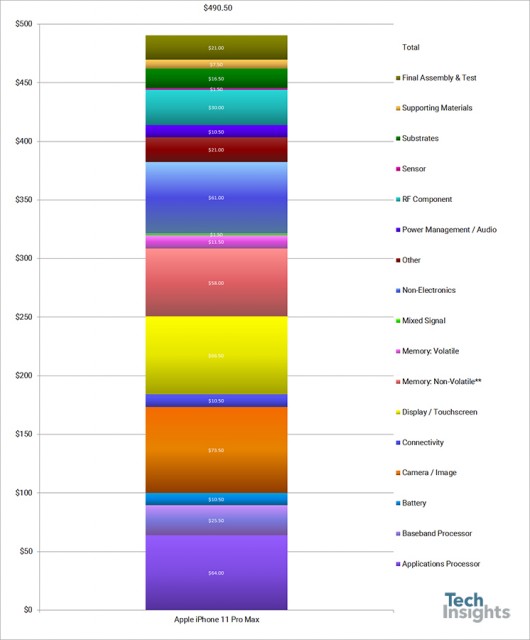

iphone 11 PRo Max的物料成本,PMIC虽然占比为2%(10多美元),但全球手机市场的低迷必然也会导致模拟芯片厂商的出货,数据:TecHinsight

其次,2022年年中时,以德州仪器和ADI为代表的模拟大厂就已经对下行周期做了某种程度的预判,该分析师告诉集微网,德州仪器和瑞萨等PMIC头部企业在2022年已经明显减少了分销合作伙伴的数量,以将他们的渠道集中在更少的合作伙伴身上。这可以让这些半导体供应商能够加强与选定分销商的合作伙伴关系,并提高合作伙伴管理效率;另外,通过其直销渠道增加销售额,能够增加他们的利润率。

如果把2022年并购后的营收状况进行财务调整统计,除去意料之中的三星、英特尔的大幅下滑之外,德州仪器和ADI的表现引起了众多分析师的兴趣。比如副总裁在年度总结答疑环节中,回应了同事对德州仪器增长率为何不足10%,低于预期的疑问。

他认为,相对于CPU/GPU等少数几家还在为逼迫摩尔定律极限的企业来讲,模拟集成电路的扩产总是显得更为谨慎,德州仪器在缺芯大潮尚未褪去之时,依然采取了通过缩减产能推高库存并硬推ASP的方式,曾被台积电不点名批评“恶意囤货”。在2021-2022年间,德州仪器从上游购入的设备量也明显偏向保守,这使得在几个FAB上量之前,未能尽可能吃上缺芯潮褪去之后的红利。这一案例,再次证明了模拟类IDM往往是产业周期上下游传导过程中,容易成为最后一批被显著波及的群体。

结语

2022年全球IC产业的产值冲上6000亿美元大关,不过,这个数字极有可能在2023年重新跌回5000多亿。虽然绝大多数分析师和产业界人士都认为2023是蓄力、调整和修炼内功的阶段,大家都在为2024年的重新起势的发力做好准备,但2023年继续下行的程度会如何?

一座五层楼房的火从地下室开始烧起来,目前烧到了第三层,处在第四层的模拟芯片赛道肯定难免祝融之灾。不过,对这一细分领域各类数据的继续追踪至少能把握住两点:一是汽车与工业芯片需求的相对景气到底在多大程度上抵消消费类的疲软;一是下行曲线的拐点到底哪个时间节点上到来。有关这两个问题,也许在四五月份会有更清晰的答案。