百年汽车业正在被智能化重构:1)新能源汽车普及,加速汽车产品智能化升级,自动驾驶普及,智能座舱创新快速迭代;2)汽车产业格局将被重构,具备全栈自研能力的科技车企有望主导产业变革,提升品牌力;3)深度捆绑头部车企的本土供应链公司,将持续受益于智能化浪潮和本土科技车企崛起。

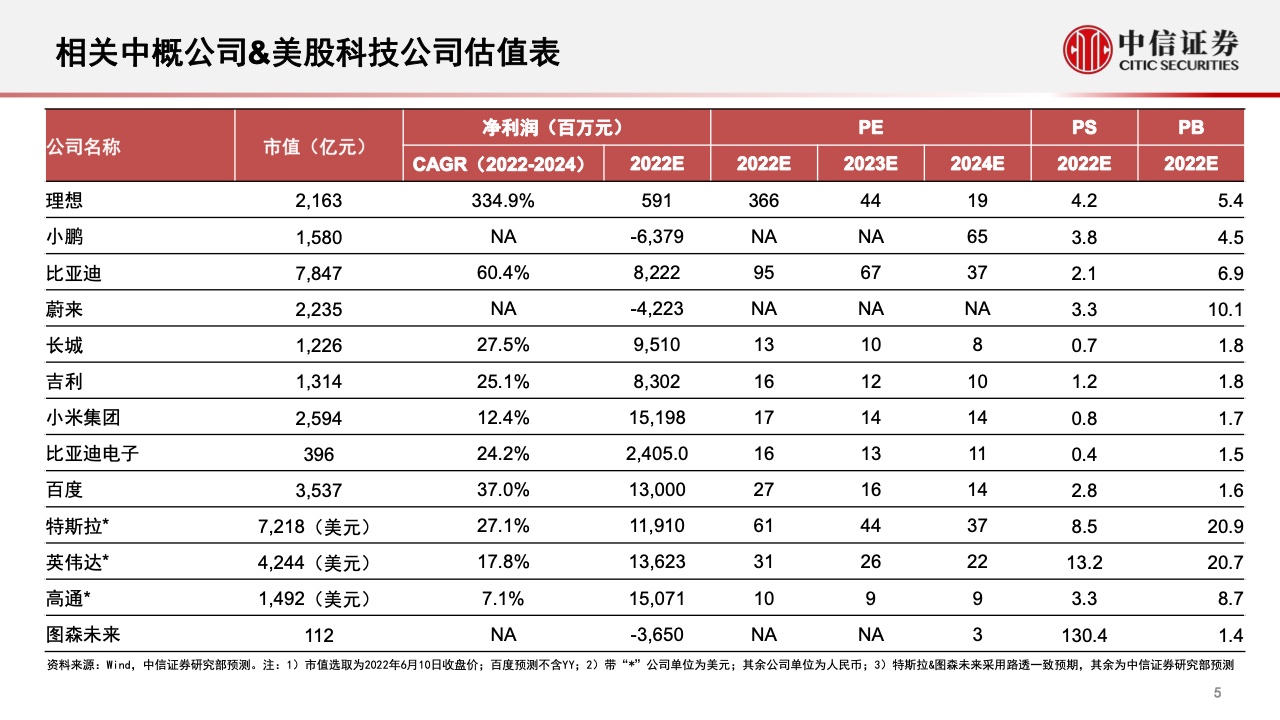

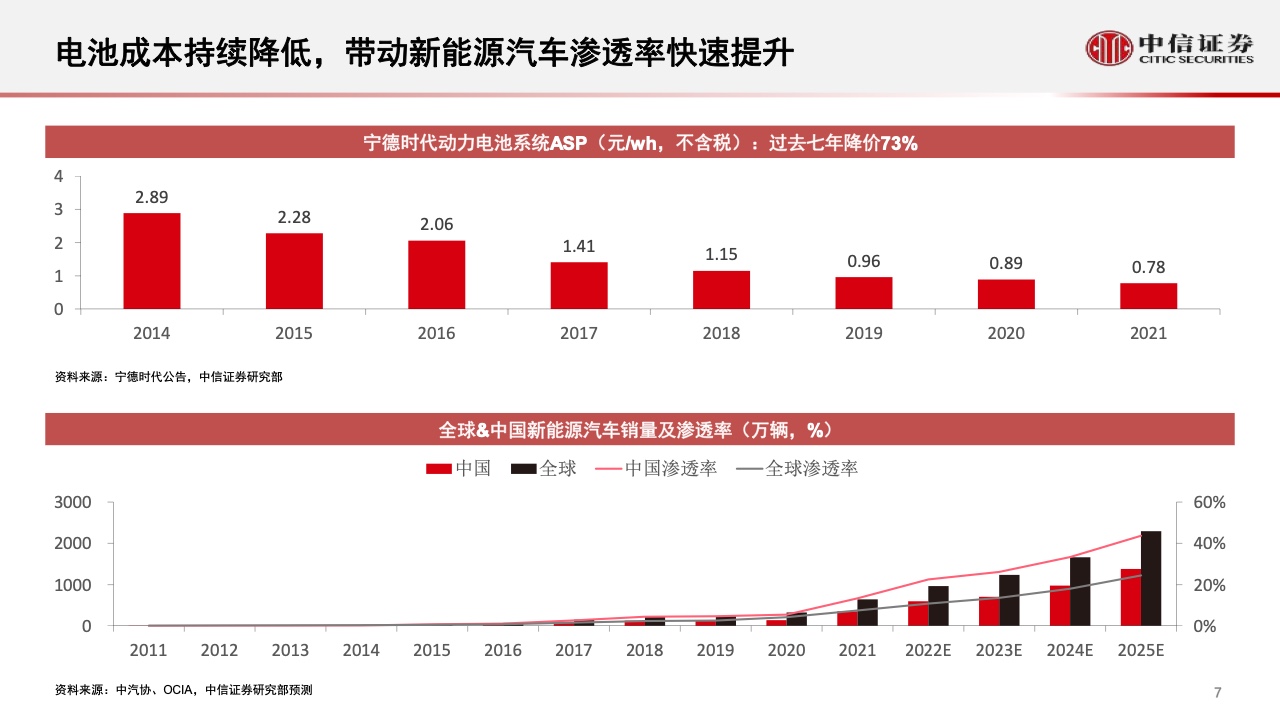

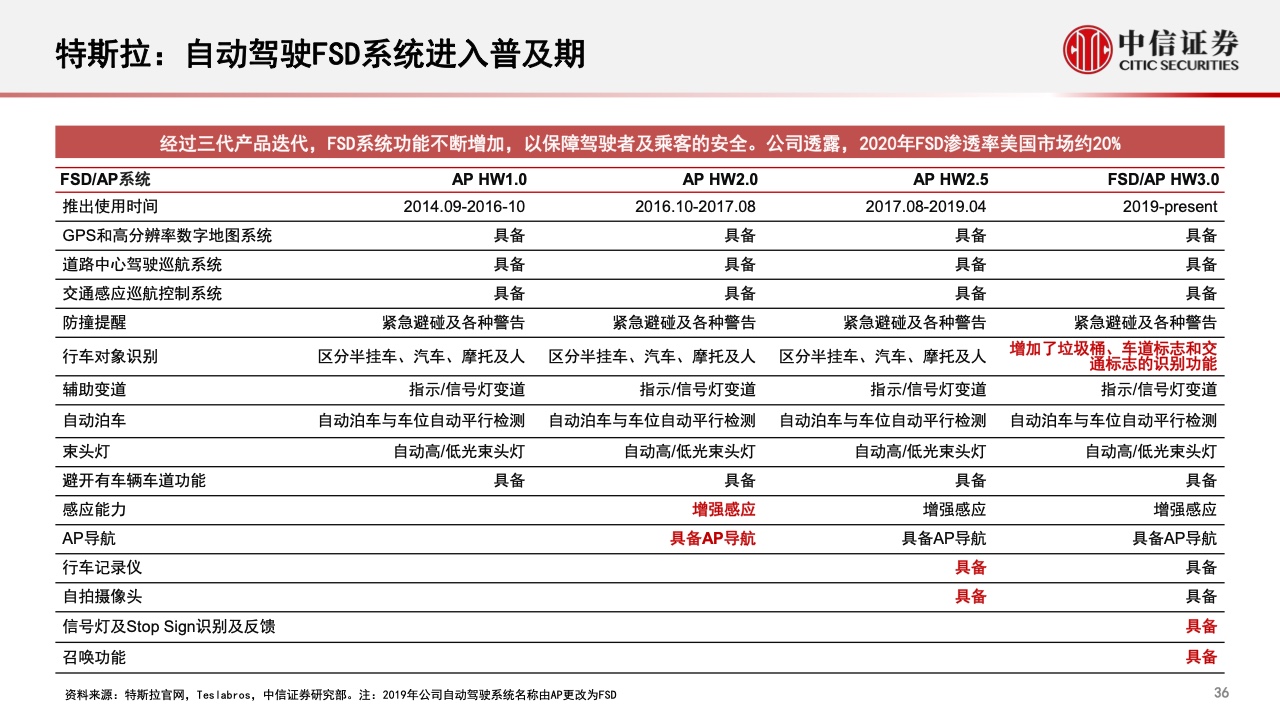

重构:百年汽车行业正在被 AI 重构,智能化浪潮将持续重构汽车产品、整车市场格局和汽车产业链。1)特斯拉估值超 7200 亿美元,体现市场对于自动驾驶和智能汽车未来的期待。中国市场,理想、小鹏、蔚来快速跟进,比亚迪等传统车企积极转型。我们预计,2022 年中国新能源汽车市场规模将超 570 万辆(+73%),预计到 2025 年,中国新能源汽车年销量将超 1300 万辆,电动化加速汽车产品智能化进程。2)自动驾驶:头部车企向纵向一体化的科技能力演进;Robo-taxi 公司从 L4 拓展 L2 + 配套业务,以 TieR1 身份赋能传统车厂自动驾驶升级。3)智能座舱:改变汽车的驾乘体验,逐渐成为消费者选购车辆的重要考虑因素之一,中国车企在应用端具有更多想象力。4)汽车产业格局将持续变化,具备全栈自研能力的科技车企有望主导产业变革,持续获得市场份额,显著提升品牌力。5)深度捆绑头部车企的本土供应链公司,有望受益于智能化浪潮和本土科技车企崛起。

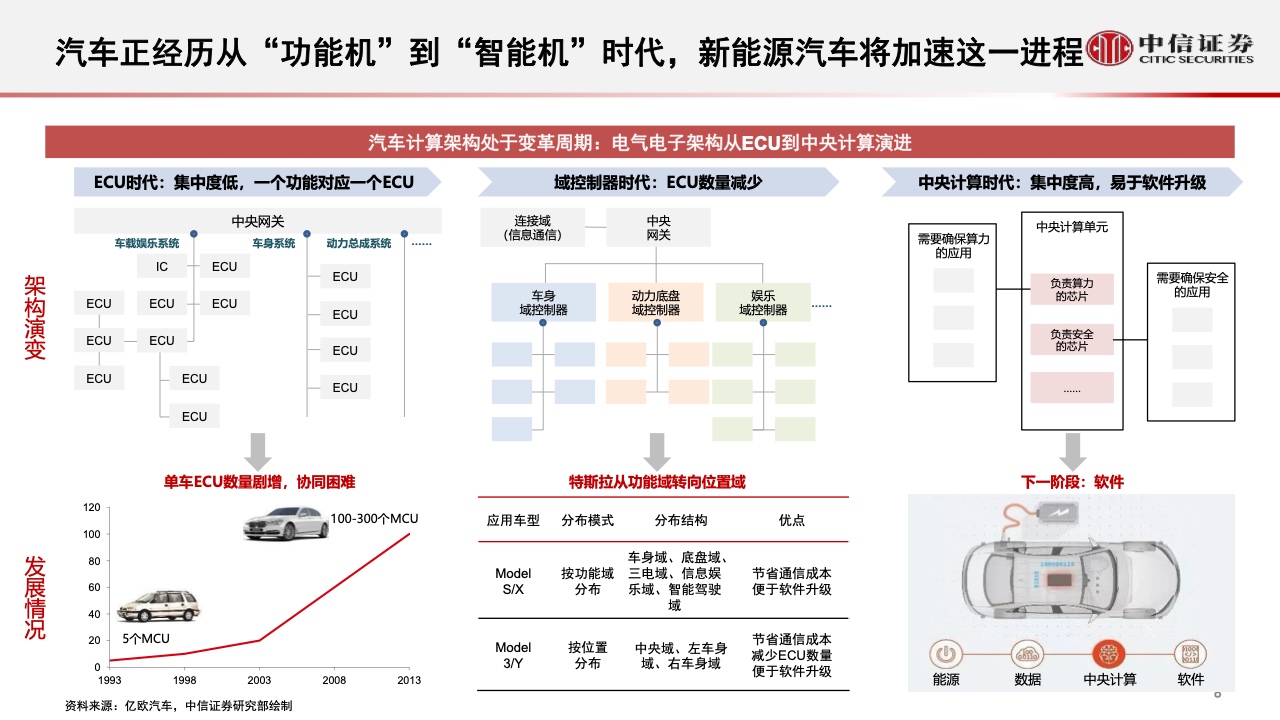

智能化重构汽车产品:新能源加速汽车智能化。1)新能源汽车渗透率持续提升。新能源汽车产品逐渐成熟,更多爆款产品上市,未来销量有望快速提升。2022 年下半年,蔚小理再次进入新产品投放期, ET5、G9、L9 等产品凭借 “产品定位 + 用户体验”,未来销量值得期待。2)汽车正在经历从“功能机” 到“智能机”

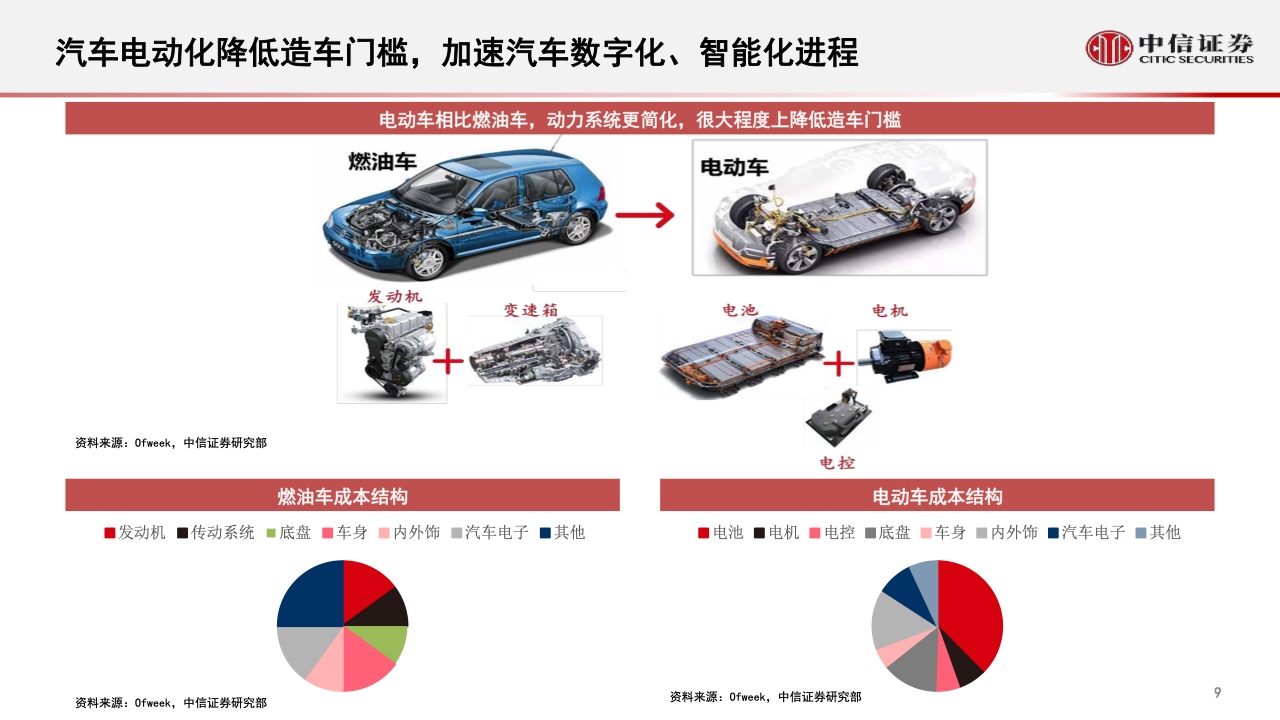

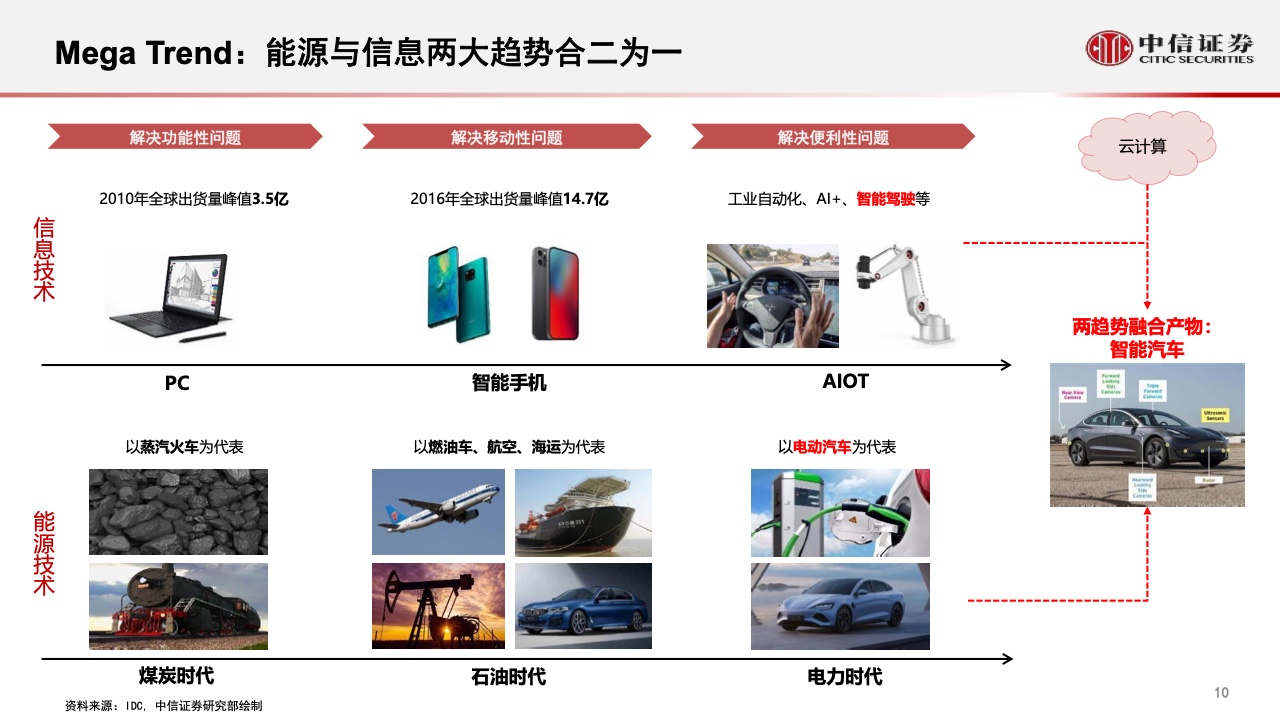

的时代,新能源汽车普及将加速这一进程。汽车电子电气架构正在经历从 ECU 分布式控制,向分域控制的转变。域控制器方兴未艾。新能源汽车的普及,加速汽车电子电气架构升级。未来,伴随高阶自动驾驶的普及,部分新车型或进一步向中央控制升级。新能源汽车加速汽车数字化、智能化进程。类似于智能手机市场曾经经历过的转变,汽车智能化的普及率也将持续提升,未来 5-10 年,是汽车智能化的红利期。3)智能电动汽车:科技革命和能源革命交汇,AI 重构汽车产品。

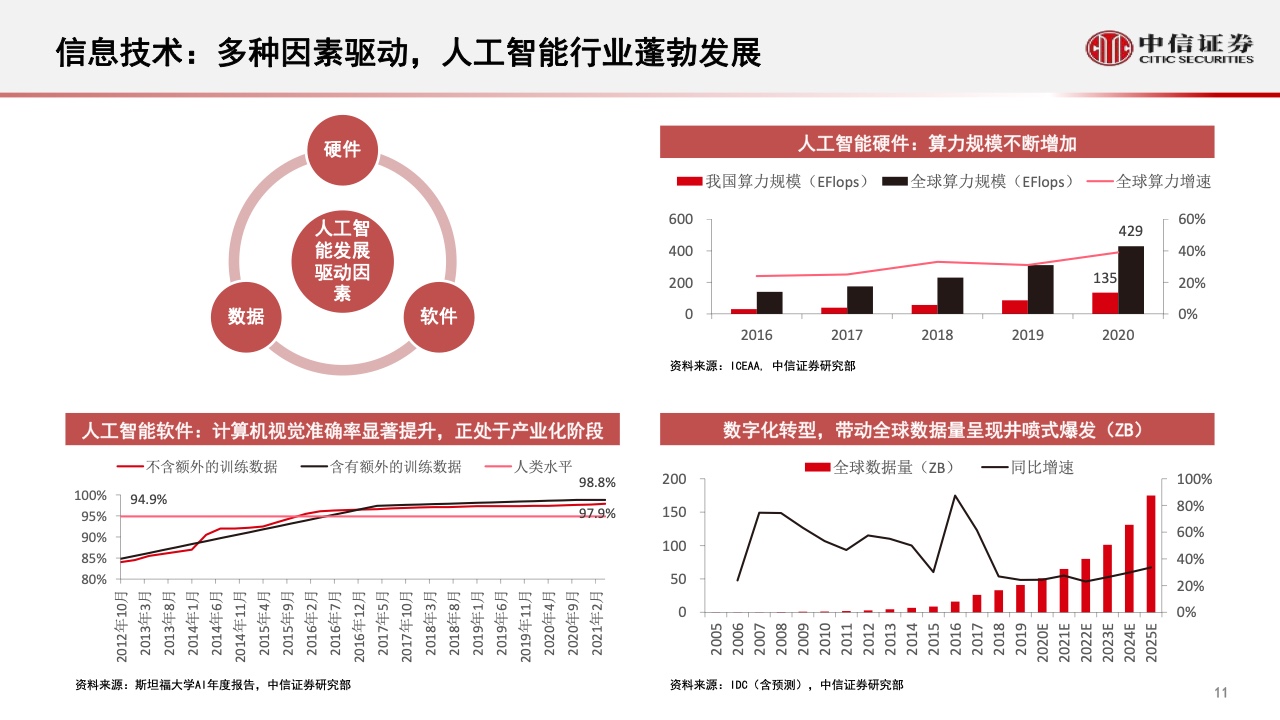

当前,我们正在经历云计算和人工智能驱动的科技革命,同时也在经历从一次能源到二次能源的能源革命。智能电动汽车是科技革命和能源革命的交汇。快速发展的 AI 理念将彻底重构汽车产品,数据和算力驱动汽车智能化加速。特斯拉完成 “自动驾驶” 的消费者教育和投资人教育,新势力和积极转型的传统车企快速跟进。我们判断,未来更多的产品差异化将围绕 “智能座舱” 展开。

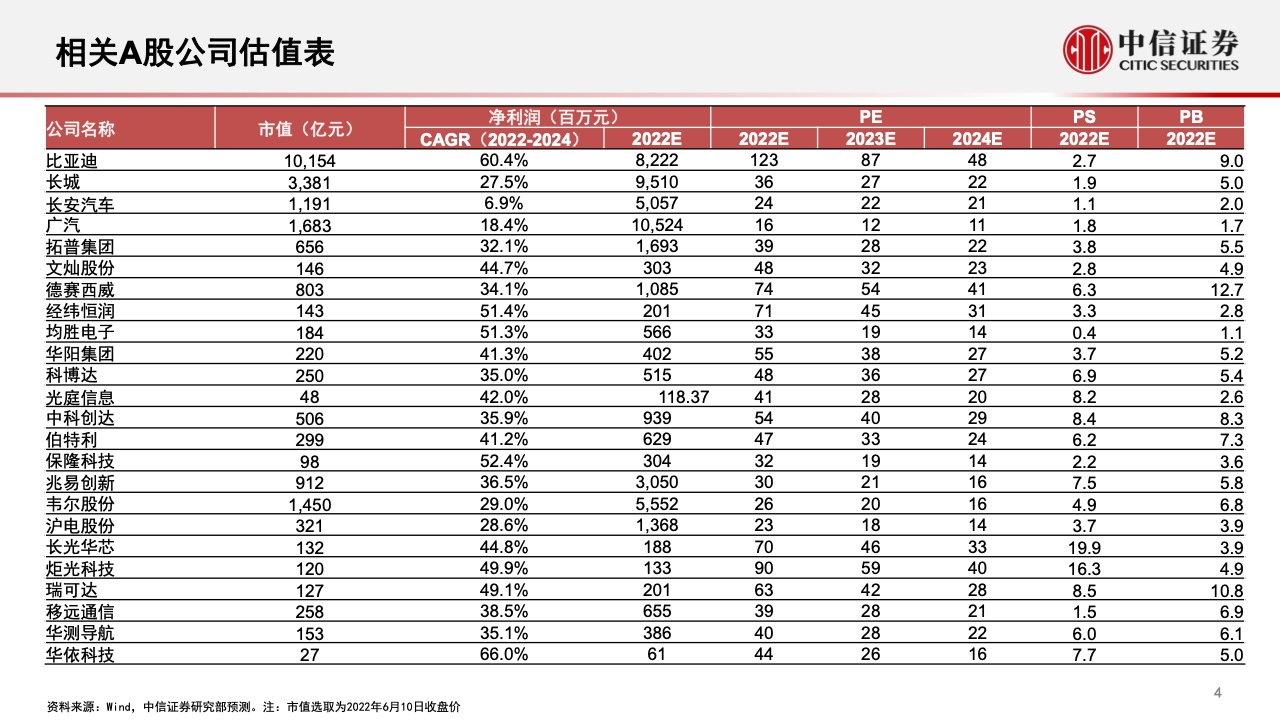

智能化重构汽车产业格局:具备全栈自研能力的科技车企有望主导产业变革。1)全球汽车行业保持稳定。燃油车时代,全球汽车行业的总体需求量保持稳定,竞争格局保持稳定,全球 Top15 企业市占率长期稳定在 87% 以上。汽车行业的格局在相当长时间维持稳定。2)智能化将重构汽车产业格局,市场将经历 “先分散、再集中” 的变化。汽车智能化浪潮下行业竞争格局不断变化。2021 年行业迎来新变革。Tesla 进入全球前十大车企市值公司,蔚来、理想、小鹏汽车、小康股份进入中国前十大车企市值公司,体现出投资人对汽车智能化赛道的乐观预期。作为下一代智能终端产品,智能汽车有望成为下一代互联网入口。除传统车企 &aMp; 造车新势力外,科技公司亦加大在此领域中的布局。复盘智能手机发展历史来看,我们认为智能汽车未来竞争格局有望经历先分散再集中的变化。3)我们正处于 “品牌重构的战略机遇期”,智能化帮助自主品牌“向上升级”。我们认为,汽车产业正在经历从“工业化时代的机械产品” 向“智能化时代的科技硬件”过渡,智能汽车未来的核心竞争力为 “产品定义” 和“客户体验”。原有合资和外资车企在 “空间” 和“智能”两方面并未真正针对中国市场做好供给,给中国车企留下空间。4)估值层面,造车新势力兼具制造业和科技品双重属性,需要参考中期成长空间进行估值,参考特斯拉 2015-2019 年估值,我们认为以未来第三年收入对应的 PS 估值相对合理,此外兼顾盈利能力和现金流情况进行估值溢价调整。

智能化重构汽车产业链:深度捆绑头部车企的本土供应链公司,有望受益于智能化浪潮和本土科技车企崛起。1)智能化催生新的供应链需求,如 “域控制器”“激光雷达” 等。汽油车时代,汽车零部件格局稳定,外资和合资零部件占据显著优势。产品和市场格局重构期,智能化驱动更多新的需求。“自动驾驶”拉动感知(激光雷达、摄像头、4D 毫米波、高精度地图)、决策(AI 芯片、域控制器、软件)、执行(电驱动、电转向、电制动)需求,“智能座舱”拉动人机交互(屏幕、AR HUD、语音控制、手势控制)需求。2)从 “硬件智能化” 到“软件定义汽车”。伴随新能源带来传统三大件的简化、集中式架构带来软硬解耦、电子件占整车成本比重提升,智能电动汽车的创新 &aMp; 开发周期有望进一步加快。我们看到:(a)2022 年及之后,将有更多智能车型投放市场,产品将通过 “硬件预埋、软件 OTA” 的方向迭代。

(b)Robo-taxi 公司由 L4 拓展 L2+,赋能传统车企加速智能化。小马智行、文远知行、百度萝卜快跑、滴滴、MoMenta、智行者等公司拓展 Robo-taxi 服务,在广州、上海、北京等地拓展运营。2022 年以来,Robo-taxi 公司开始从 L4 进入 L2 市场,以 TieR1 身份拓展乘用车客户,助力传统车企智能化升级。3)国产供应链有望凭借汽车智能化的 “战略机遇期” 快速成长。当前正处在本土车企品牌升级的战略机遇期,新势力和积极转型的传统车企有望获得更多的市场份额,深度参与自主品牌智能化升级的供应链企业,有望在战略机遇期中快速成长。