来源 | 螳螂观察

文 | 叶小安

物流业打响了上市“抢滩战”。

5月,顺丰控股传出2023年在香港二次上市消息;紧接着极兔也传出将于下半年赴港上市消息;另一边,阿里主席张勇一封全员信刚宣布“1+6+N”组织变革,菜鸟随即被传筹备上市事宜。

与其他物流企业发展路径不一样,靠买买买扩江山的极兔,在这场上市“抢滩战”又是靠收下丰网来为上市铺路。但极兔真正缺的是一个丰网吗?

买顺丰“弃子”,买的是上市噱头

极兔上市传言由来已久。

2021年买下百世后,就有消息称极兔将于下半年赴港上市消息。如今将丰网收入囊中后,极兔上市的猜想,又多了一分肯定。

毕竟,此时买下丰网,除了拿到丰网的单量去资本市场讲规模故事,极兔并没有获得实际性的好处。

一是,在国内以“价格屠夫”著称极兔,自身还没有摸到盈利线,收下的丰网也是负债累累的顺丰“弃子”。

以超低价格血洗我国物流业的极兔,一度创下了只用10个月,实现了从0突破到2000万件日单量的辉煌成绩。

要知道,达成同样的单量,顺丰与“通达系”,用了10多年。

但短时间靠价格战快速杀入第一梯队的极兔,是以长期的亏损为代价。公开资料显示,2022年度,极兔营收为13.05亿元,净亏损1.4亿元。

价格战带来的亏损,一时半会难以填补。这样的极兔,又买下了一个同样亏损的丰网。

在顺丰5月12日发布的公告中称,目前丰网仍处于初期发展阶段且持续亏损。2022年,丰网信息亏损7.47亿元,今年一季度,再亏1.43亿元,截至2023年3月末负债高达21.3亿元。

顺丰卖了丰网,是为了“消除丰网对顺丰的负面影响,同时公司可以更聚焦国内中高端快递等核心业务发展”。但接手了丰网的极兔,亏损的无底洞必然更深了。

此外,极兔还要花费大量的时间与精力处理和丰网、百世等的融合问题。

与通达系十多年积累相比,极兔短板在于中转与运输能力。收购百世,极兔本意想提高中转中心和干线运输的运营效率,但在“价格屠夫”品牌形象下,二者的融合并不顺畅,这也进一步降低了公司的终端配送能力。

买下丰网,极兔可以在短时间快速扩大规模,补足业务短板,并提高估值。但不仅要经历与百世融合一模一样的事情,难度只会更大。

毕竟,对于加盟网点来说,丰网此前有顺丰的品牌力加持,而极兔并没有如顺丰一般的行业口碑。从这个层面而言,或将有出现丰网网点退出的问题。这对于单量本就不多的丰网来说,更加没法为极兔贡献理想的单量了。

即便如此,只要极兔想上市,就不得不买下丰网。

在反垄断法下,极兔已经无法再通过价格战一路绞杀进入资本市场,要快速上市,就只能靠买了。这也是极兔轻车熟路的做法。

之前收购百世,就给极兔带来了甜头。百世当时拥有2000多万日均单量,加起来极兔日均单量一下超4000万,市场份额提升至14%进入第一梯队,与彼时的圆通仅是旗鼓相当。

如今买下丰网,做好了网点融合,规模与估值上,也许无法直接飞跃,但整体更进一步是必然的。

再加上,如今菜鸟、顺丰都在加快上市的步伐,极兔若不加快脚步敲开资本市场的门,其一直亏损的局面终有走到弹尽粮绝的时刻。

玩资本游戏易,做口碑品牌难

对于极兔来说,亏损的丰网也得买下来,是为了快速上市、募集资金为自己今后的发展加“血条”。但从极兔一路走来的发展路径来看,即便是上市了,在真正树立品牌的道路上也将充满坎坷。

从行业角度来看,存量竞争已久的快递市场需要一场价值提升战,但靠价格战起势的极兔缺乏品牌价值。

快递物流信息服务商快递100 CEO雷中南曾接受媒体公开表示,“快递行业经历了十余年的竞争,已告别高速增长,从增量市场转为存量市场。”

存量市场,最终比拼的还是用户体验。但便宜没好货的箴言,在极兔身上早已得到了验证。

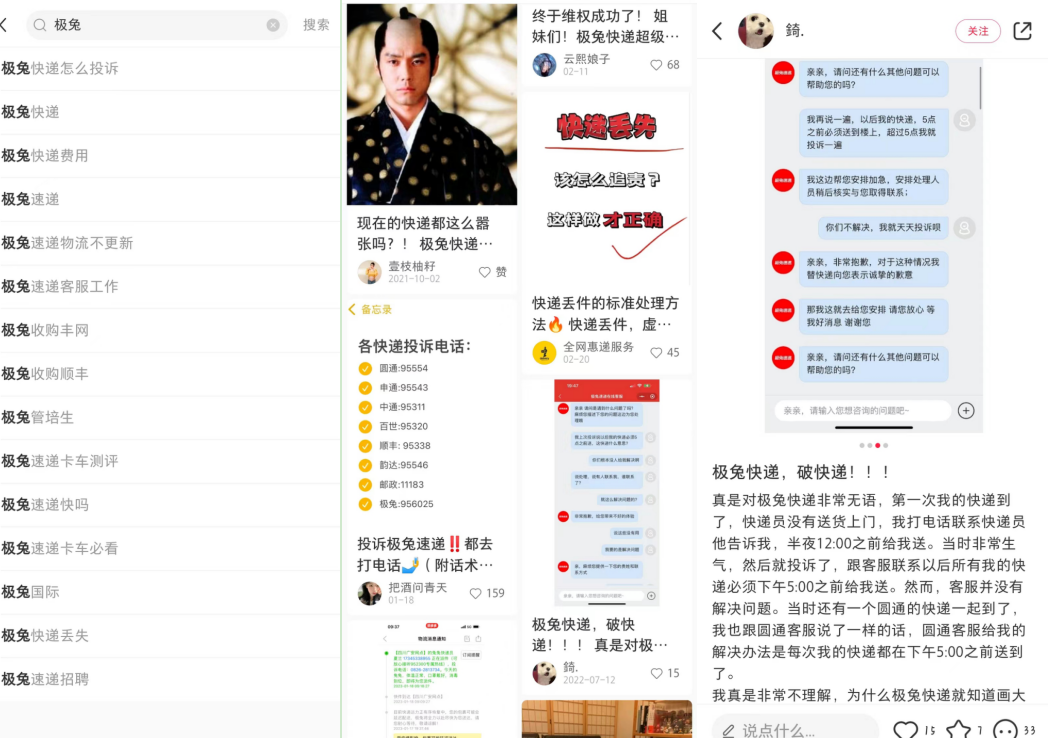

小红书内,检索“极兔”二字,率先出现的是“极兔快递怎么投诉”的字条,内容包括着“送货不及时”“电话催促快递依旧不送货上门”“丢件”等。

截图来自:小红书

2022年11月,国家邮政局公布了2022年第三季度国内快递公众满意度排名,快递品牌前五名分别是:京东快递、顺丰速运、邮政EMS、中通快递、圆通速递,得分均在80分以上,极兔得分则处于低一档的77-80分之间。

正是因为有服务、品牌口碑的累计,京东、顺丰不仅有较高的公众满意度,贵重物品、急件发顺丰,似乎已成业内共识。而京东快递凭借其强大的仓储和配送能力,在用户心中也搭建出一块信用的堡垒。

反观极兔,除了小红书上大量的用户吐槽,黑猫投诉上的投诉量更是高达21461条。内容包括“丢件”“推卸责任”“快递破损”等等。某些电商平台评论区,甚至出现“发极兔直接退”“发极兔就差评”的“激进”购物者。

不仅如此,极兔打价格战带来的负面影响,还笼罩着行业。

雷中南曾表示,“恶性价格战让产业上下游叫苦不迭,快递巨头们利润下滑甚至陷入亏损,末端网点利润不均经营艰难,快递员收入及权益得不到保障,更重要的是影响了消费者的体验。”

有央媒在2020年就报道过,“各大快递公司此起彼伏的价格战,带来了派送单费的急剧下降,许多快递员对此叫苦不迭。”当时部分用户虽享受到8毛超低价快递服务,但却靠压榨快递员薪资换取来的,导致那段时间丢件、不理赔的事件急剧增长,用户投诉量颇多。

意识到高质量发展成为行业必然的企业,开始做了转变。去年开始顺丰、菜鸟、申通等均在推出及完善快递送货上门服务,同时为用户提供更好的交付体验,来拒绝极兔价格战的“内卷”。

而靠价格战起势的极兔,让其他快递品牌与用户都充满怨言,一时之间怕是也难以提升行业品牌价值。

从市场竞争的层面来看,上市考验物流企业中转与运输业务能力,靠买买买扩大体量的极兔,还需要更多“真功夫”。

背靠阿里,菜鸟有着其他竞争对手难以比拟的数字化能力和大规模自营供应链积累。在业务持续性、现金流以及估值上,都比玩家更经得住考验。

对于拥有服务与口碑的顺丰而言,其业务量增速与变现能力远超行业均值。2023年第一季度,顺丰快递业务量达到28.88亿票,同比增长18.23%,高于行业增速。

上文所述,极兔在买下百世、丰网后,日均单量超过5000万单。但在业务持续性上,极兔怕难保证。

好比买下百世,极兔意在淘系入口,但如今外界对其还是称之为拼多多的“干儿子”。如今买下丰网,意在完善电商快递领域,而丰网所专注的中低端电商市场与极兔又是竞争关系,两方资源的整合也怕是会起冲突,融合与业务提升注定不易。

终究而言,买买买给极兔带来的,是单量、规模提升后的上市噱头,并非业务能力的提升。无论极兔能不能敲开资本市场的门,始终都绕不开要回头补课基本功。

结语

综合来讲,价格战与收购策略只是一种战术,战术是为战略服务的,而战略最终目的是赢得稳定客流与利润的增长。若战术换来了庞大的数据体量,却没有稳定的客户与口碑,最后也不可能在行业里行稳致远低走下去。

所以,极兔要长久的走下去,光靠急功近利的战术与造势也许能走一阵子,却不能抵达长期价值之海。尤其是当下在中长线投资的资本市场,规模故事可以有,但远不如口碑故事经久耐听。

*本文图片均来源于网络