由于实控人尚有大额债务未清偿、销售费用率大幅高于行业均值,物联网芯片厂商泰凌微电子(上海)股份有限公司(下称“泰凌微”)科创板IPO遇阻,近日举行的上市委会议决定暂缓审议。

公司方面称,实控人王维航可变现资产总额及债务到期日前的现金流入,预计能有效覆盖各期借款本金和利息需偿还金额,且向王维航提供了1亿元十年期无息信用借款的支援。

但从费用明细来看,泰凌微销售费用超80%为职工薪酬,且境外人员的薪酬均值为境内的1.47倍。

股权质押临近预警线

在1月12日举行的2023年第5次发审会议上,参会上市委委员分别对泰凌微及其保荐代表人进行现场提问,主要包括合作备忘录的核查、2021年经营情况等合计六个问题。

由于实控人尚有大额债务未清偿、销售费用率大幅高于行业均值等两大事项需要进一步落实,上市委决定暂缓审议泰凌微科创板IPO。

记者注意到,在监管此前的两轮问询中,上述两大事项均被重点关注,但部分内容回复及核查或仍未得到监管认可。

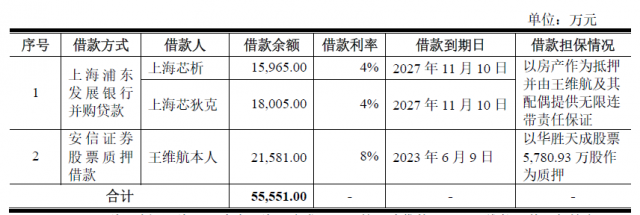

据悉,为向泰凌有限原股东中域高鹏支付股权收购款项、完成原股东中域高鹏结构化安排的拆除,公司实际控制人王维航以借款方式筹集相关资金导致负有大额债务。截至2023年1月5日,王维航通过股票质押借款余额1.85亿元、向浦发银行并购贷款余额3.32亿元,合计借款余额5.17亿元。

泰凌微相关负责人向记者表示,王维航可变现资产总额及债务到期日前的现金流入预计能有效覆盖各期借款本金和利息需偿还金额,大额负债不会对公司控制权的稳定性产生直接的重大不利影响。

在问询回复材料中,公司称王维航将通过减持华胜天成股票、个人薪酬、出售房产、基金份额处置等方式来偿还负债。据其测算,截至1月5日,王维航持有的5822万股华胜天成股票(占总股本5.31%)价值3.15亿元、海南和北京两地合计4套房产总价值约1.5亿元、个人薪酬及分红约1800万元、对外投资回报约1.7亿元,合计6.53亿元。

不过,由于华胜天成近年来业绩欠佳,其二级市场走势亦表现低迷。截至2022年12月31日,王维航在安信证券股权质押业务的履约保障比例为152.45%,略高于预警线150%。

此外,王维航计划自2023年1月4日起的六个月内,通过集中竞价或者大宗交易方式减持华胜天成不超过1456万股(约占公司总股本1.33%)。一旦开始减持,华胜天成不仅股价承压,而且第一大股东王维航持股比例将减少至5%以下,股权结构更为分散。

值得关注的是,王维航的一名“旧友”向其提供了1亿元十年期无息信用借款的支援。其中,3500万元为现金,其余为价值不低于6500万元的上市公司股票。公司方面称,该“旧友”与王维航均为1998年创立华胜天成的管理团队成员。

2022年扣非净利润下降50%

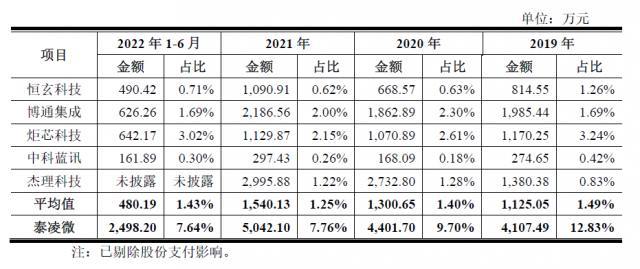

相较恒玄科技、博通集成、炬芯科技、中科蓝讯等同行,泰凌微的销售费用率及管理费用率明显偏高。尤其是销售费用率,远高于同行公司。

“由于公司的下游应用领域及产品形态丰富、直销模式收入占比较高,且开展境外销售,因此销售费用率相较同行公司的平均值高。”泰凌微方面回复记者称。

但从费用明细来看,公司职工薪酬金额占销售费用超80%,且存在国内及国外员工薪酬差异较大的问题。数据显示,截至2021年末,泰凌微境内销售人员39名,人均薪酬49.84万元。境外销售人员18人,人均薪酬122.96万元,境外人员的薪酬均值为境内的1.47倍。

对此,公司方面称,销售人员的从业经验和职级、服务对象和客户开发难度、境内外收入水平和用工成本等方面的差异导致了境外销售人员的平均薪酬显著较高。

不过,从销售收入区域分布和销售模式来看,泰凌微高昂的境外成本并没有显现优势。公司近三年约55%营收来自境内,经销收入营收占比已提升至55%左右。

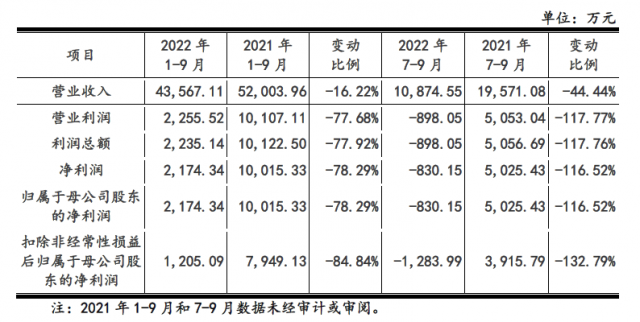

需要注意的是,泰凌微主营无线物联网(IoT)系统级芯片的研发、设计及销售,近85%营收来自消费电子领域。受下游市场需求减缓等因素影响,公司2022年业绩亦大幅下滑,预计2022年实现营收6.1亿元至6.2亿元,同比下降6.09%至4.55%。取得扣非归母净利润3300万元至3600万元,同比下降55.74%至51.71%。

对于前三季度业绩的下滑,公司方面称,主要受上年同期基数较高、本期行业景气度不及预期、单位成本上升及产品销售结构变化等因素所致。截至2022年9月末,公司IoT芯片产品销售均价1.8元/颗,同比下降6.7%。销售数量2.24亿颗,同比下降15.2%。

公司所处细分行业虽然在短期内受到一定冲击,但未来仍将保持较高的景气度。公司目前采取的产品策略是出于对物联网应用未来的积极展望,为未来某一项或某几项应用的爆发增长争取先发优势。